企業が社員に対して住居に関する援助をする場合、「住宅手当」としての支給と、「給与天引き」による社宅貸与、大きくこの2つの方法があります。どちらも社員に対しての福利厚生という観点では同じですが、住宅手当の支給は社員の給与になり割増賃金として課税対象となります。その結果社員の手取り金額が減少します。住宅の形態ごとに一律で支給される住宅手当に関しては、割増賃金の計算の基礎から除くことはできません。

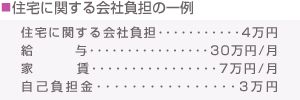

例えば、ある企業の社員を例にあげて考えてみましょう。住宅に対する会社負担が4万円、という規定があり、給与は30万円/月という社員の場合。この社員は、家賃が7万円/月で、自己負担金は3万円、という条件で生活しているとします。

例えば、ある企業の社員を例にあげて考えてみましょう。住宅に対する会社負担が4万円、という規定があり、給与は30万円/月という社員の場合。この社員は、家賃が7万円/月で、自己負担金は3万円、という条件で生活しているとします。

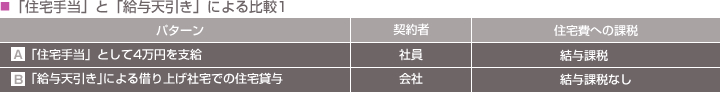

この社員に対して「住宅手当」として4万円を支給していくパターンと、「給与天引き」による借り上げ社宅での住宅貸与のパターンにそれぞれに当てはめて比較していきます。「住宅手当」のパターンは、社員個人が住宅契約者となり、社員に対して給与課税が発生することになります。「給与天引き」のパターンは会社が住宅契約者となり、社員に対しての給与課税はありません。

そしてAでは、社員の課税対象としての給与額面は34万ということになります。Bでは、課税対象としての給与額面は30万です。

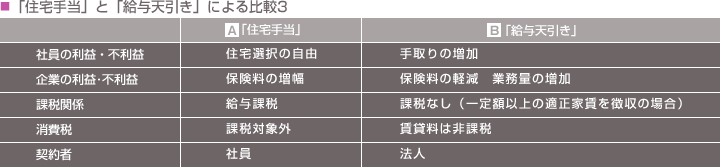

このように、Bの給与天引きによる借り上げ社宅での住宅貸与の場合、1年で106,212円、手取額でAより上回ることになります。社員にとって経済的メリットがあるのは断然「借り上げ社宅」での住宅貸与ということになり、しかも社会保険料が低いほど企業負担も軽くなりますので、会社的にもコスト減につながります。但し、借り上げ社宅では契約者が企業となるため、賃貸上のトラブルなどには企業の担当者が対応しなくてはならないという業務上の手間が生じます。

簡単にまとめると、以下のようになります。

寮・社宅制度導入のメリットとしては、充実した福利厚生施設という点で、リクルート・人材確保の優位性があることや、社員の労働環境が向上しモチベーションがあがる、というところではないでしょうか。

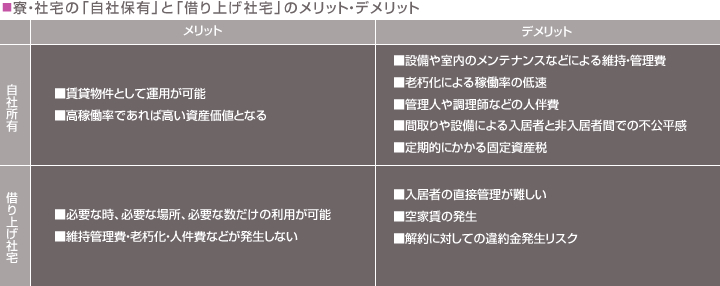

そして、寮・社宅のあり方を大きく分けてみると、「自社所有」の場合と、「借り上げ社宅」の2種類となります。

それぞれにメリットや、課題・問題点があります。まず、「自社所有」の場合、メリットとしては、賃貸物件としての運用が可能であったり、高稼働率であれば高い資産価値となる、などが挙げられます。

しかし、デメリットも多くあります。設備や案内のメンテナンスなどによる維持・管理費がかかること、老朽化による稼働率の低迷による資産価値の低減、管理人や調理師などの人件費、家賃負担や間取り・設備内容などによる入居者と非入居者間での不公平感が発生すること、定期的に固定資産税がかかる、などがあげられます。

また、かつて土地などの固定資産は、購入時の価格がそのまま帳簿上に残る仕組みでした。国定資産税も、その簿価(帳簿上の価格)で評価されます。そのため、土地が安い時代に買って持ち続けていれば、帳簿上の資産より多くの含み益を保有できたのです。社宅用地にも、この恩恵がありました。

ところが、2005年4月から減損会計の制度が導入されました。これは、事業目的で買った固定資産が値下がりして、将来、購入価格を上回る利益が見込めなくなった時、その評価額を下げる会計処理を行うものです。簡単にいうと、帳簿上の土地の価格を下げて国定資産の金額を減らし、その差額を損金として計上します。

ところが、2005年4月から減損会計の制度が導入されました。これは、事業目的で買った固定資産が値下がりして、将来、購入価格を上回る利益が見込めなくなった時、その評価額を下げる会計処理を行うものです。簡単にいうと、帳簿上の土地の価格を下げて国定資産の金額を減らし、その差額を損金として計上します。

つまり、これまでは地価が下がって含み損が出ても帳簿では分からなかったのですが、それが明らかになるだけではなく、実際に金額も減らす必要が出てきたのです。そのため、含み損のある不動産を売却する企業が増えたとされています。実際に自社保有社宅が100部屋あるとして、80~90部屋の稼働があれば保有し続ける価値もあるわけですが、万が一40部屋程度の稼働の場合、固定資産税ばかりが毎年かかることになるよりは売却したほうが良い、ということにもなりかねません。このような背景のもと、昨今では企業が手放した社宅を大改装しマンションとして販売したり、賃貸にしたりする事業者が増えつつあります。

しかし「借り上げ社宅」の場合にも問題点がないわけではありません。

長期借り上げの場合、契約年数が決まっており、空家賃の発生や解約に対しての違約金発生リスクがある、といった点です。しかし、「自社所有」における、維持管理費・老朽化・人件費などの問題は回避できるというメリットがあります。解約リスクなどに関しては、各管理会社により違いがありますので、よく検証することが必要です。